多家理财公司年末启动优惠活动,部分费率已低至0!这家公司投入3亿元自购旗下产品

近期,多家银行理财子公司纷纷宣布阶段性下调旗下部分理财产品的费率。有部分产品固定投资管理费直接被降至0。除了调降各项费率,也有部分银行理财子公司自购旗下理财产品,提升投资者信心。

每经记者 赵景致 每经编辑 马子卿

近期,多家银行理财子公司,如兴银理财、招银理财等,纷纷宣布阶段性下调旗下部分理财产品的费率。下调后,部分产品的销售服务费可低至0.01%,也有部分产品固定投资管理费直接被降至0。

降费可以提升产品收益率,增加产品的竞争力,增加客户黏性。光大银行金融市场部宏观研究员周茂华指出,岁末年初,由于年终奖等发放,居民理财暂时“闲置”资金相对多,各家机构竞争较为激烈。

除了降费外,近期多家银行和理财子公司还开启了“自购”,提升投资者信心。此外,银行理财新发产品方面,目前已连续10个月同比增长,但近期银行理财产品的提前终止现象也变得频繁。

多家理财公司年末启动优惠活动,部分费率已低至0

临近岁末,银行和理财子公司再次启动降费率优惠活动。如12月11日,兴银理财发布多则关于理财产品实施阶段性费率优惠的公告,对部分现金管理类、固定收益类产品进行费率优惠,主要涉及销售服务费、投资管理费等。所涉及的理财产品投资管理费多由0.3%降至0.01%。销售服务费方面,则多由0.3%下降至0.1%以下。

据悉,投资者购买理财产品有认购费/申购费、赎回费、投资管理费、销售服务费、产品托管费、超额业绩报酬等多项费用,降费可以提升产品收益率,增加产品的竞争力,增加客户黏性。

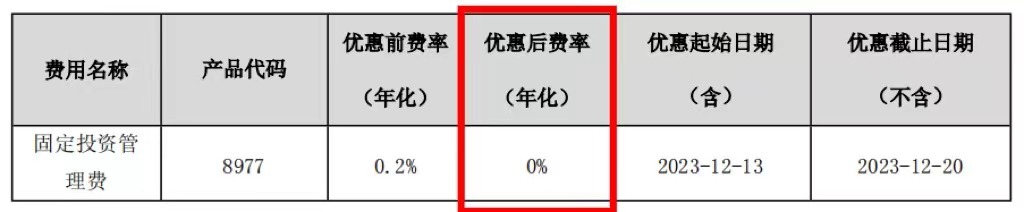

除了兴银理财外,招银理财、信银理财等理财子也纷纷对理财产品费率给予阶段性费率优惠。如招银理财对某现金管理类理财计划的固定投资管理费进行优惠,费率由0.2%降至0,优惠时间为今年12月13日至12月20日。某固定收益类理财计划的固定投资管理费则由0.15%降至0,优惠时段为本月13日至明年6月13日。

信银理财宣布,从12月14日起,对某固收稳利理财产品的固定管理费由0.3%/年调整至0.15%每年,优惠截止日另行通知。

周茂华指出,近年来,受宏观经济和市场波动影响,理财产品净值波动整体有所增大,收益率有所下降,理财业务销售增长乏力。部分机构通过合理降低费率,让利消费者,提振理财产品销售,尤其是岁末年初,由于年终奖等发放,居民理财暂时“闲置”资金相对多,各家机构竞争较为激烈。

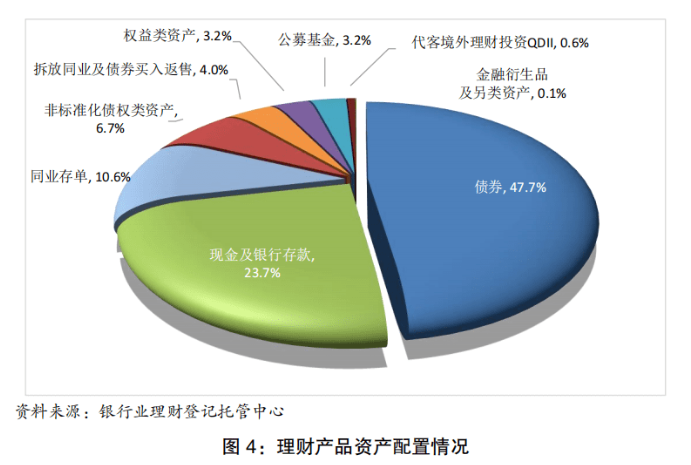

目前降费多涉及固收类和现金管理类产品,“主要是固收类和现金管理类产品占据绝对份额,尤其是近年来金融市场波动较大,导致银行资产配置更青睐固收类产品。”周茂华指出。

也有分析认为,降费率仅是理财子公司短期内规模扩张的有效竞争手段之一。从长远来看,仅靠降费率难以留住投资者,随着市场竞争的加剧和客户需求变化,银行理财子公司还应该采取研发创新产品、提高服务质量、加强品牌营销等措施来吸引客户、提升竞争力。

多家理财公司“掏腰包”自购旗下理财产品

除了调降各项费率,也有部分银行理财子公司自购旗下理财产品,提升投资者信心。12月1日,招银理财称以自有资金1000万投资旗下股票型理财产品,不过并未披露具体产品名称和“自购”时间。

而在招银理财之前,兴银理财表示,为提振市场和客户信心计划运用自有资金投资旗下理财产品,不超过该产品净资产10%,最高投资3000万元,最终以产品募集量为准。据悉,该款产品为混合类理财产品。值得注意的是,除了自购表明决心以外,该产品也提出“破净不收管理费”的收费模式。

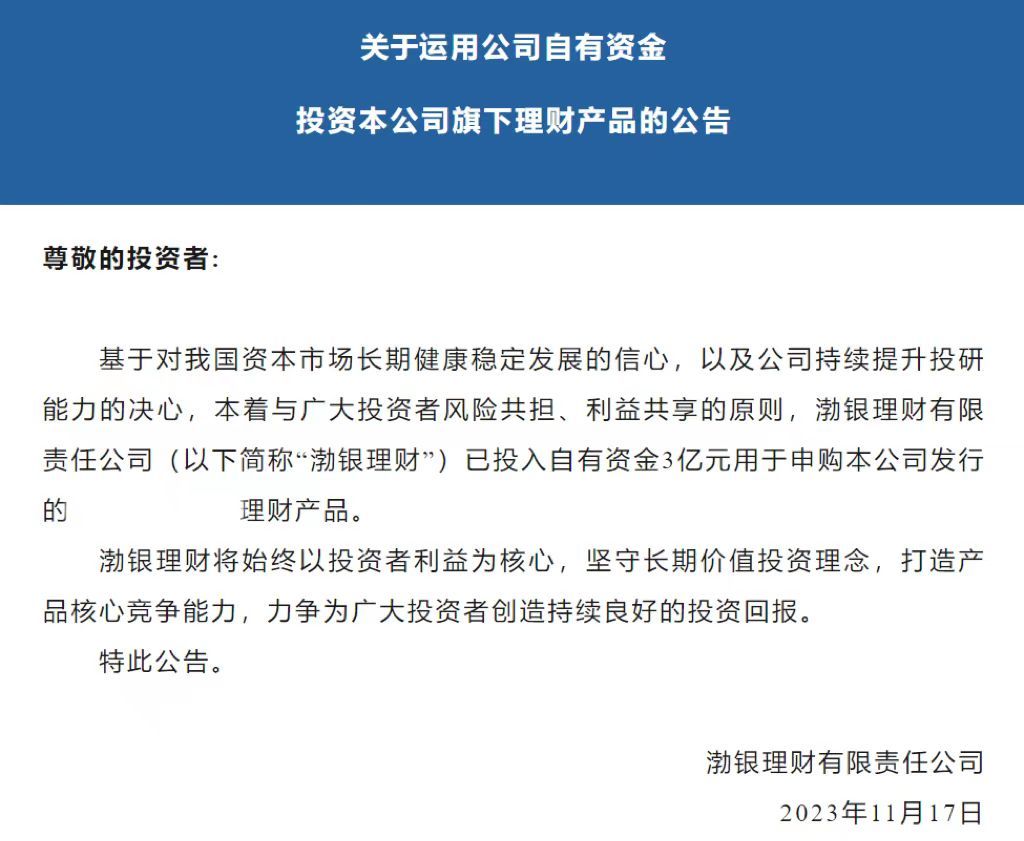

此外,渤银理财近日也公告称,本着与广大投资者风险共担、利益共享的原则,已投入自有资金3亿元用于申购发行的旗下理财产品。

值得注意的是,理财公司自购最早开始于2022年3月。彼时,在理财产品“破净”浪潮之下,光大理财、南银理财、中邮理财、兴银理财、招银理财在内的多家理财公司宣布“自掏腰包”购买旗下理财产品。

周茂华认为,自购旗下理财产品,主要是近年来由于宏观经济与市场波动,导致部分理财产品净值出现过度下跌情况。“部分理财公司拿出自有资金申购旗下产品,一方面,理财公司认为相关理财产品估值明显偏离基本面、被‘低估’,并看好产品未来估值修复;另一方面,理财公司自购产品有助于提振消费者信心。”

新发产品连续10个月同比增长

银行理财净值化后,曾于去年3月份和11月份经历了两次较大的波动。今年随着债市回暖,银行理财整体收益率表现较为良好。据银行业理财登记托管中心发布的《中国银行业理财市场半年报告(2023年上)》,今年上半年各月度,理财产品平均收益率为3.39%,显著高于2022年各月度2.09%的平均收益率。

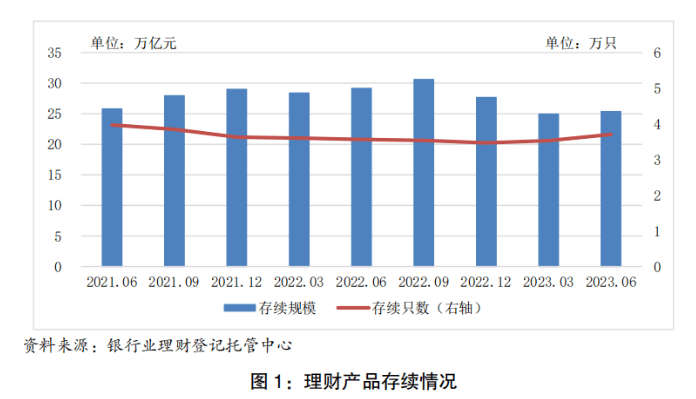

在存续规模方面,据中信证券测算,11月末银行理财产品存续规模约27.43万亿元,较10月末提升约0.4万亿元,理财产品存续规模大幅提升。

不过招商证券银行业首席分析师廖志明表示,受理财冲存款影响,12月理财规模或下降,预计2023年末理财规模26.8万亿左右,低于年初规模。而在2024年,由于存款利率走低,理财规模有望稳健增长。

从新发行产品数量来看,中信证券分析师表示,今年11月份共新发2952只产品,产品发行量环比增加650只,同比增加650只,已是连续10个月同比增长。

值得注意的是,新发行产品数量连续增加的同时,近期银行理财产品的提前终止现象也变得频繁,部分银行理财子公司发布公告,表示旗下理财产品提前终止。如华夏理财公告表示,根据市场及投资运作情况,为最大程度保障投资者利益,经审慎评估,将于2023年12月18日提前终止龙盈ESG固定收益类9号一年定开理财产品。

普益标准指出,当前,理财产品提前终止的主要原因在于:一是预期后续存在不可控市场因素,提前终止产品对投资者更有利;二是由于投资业绩不及预期等原因,触发了提前终止条款;三是产品规模大幅下降以至于难以支撑产品运作成本,出于保护投资者考量,选择提前终止。

普益标准认为,净值化时代,产品提前终止可能并不会成为偶然事件,未来,随着市场行情的波动,投资者的投资策略会更加灵活调整,考虑到客户诉求、经营成本和投资收益等方面,规模过小、波动加剧以及业绩表现不佳的产品被提前终止可能更为普遍。

周茂华表示,理财产品受宏观经济、市场及突发事件冲击而导致业绩变化情况属于正常现象,尤其是近几年全球经济环境复杂,金融市场波动剧烈,少数理财产品提前终止属于正常现象。

“目前,被提前终止的产品占比较少。机构根据宏观环境变化,灵活调整产品,更好保护投资者,这是机构成熟的表现,有助于提升投资者信任度。”周茂华指出。

封面图片来源:视觉中国-VCG211274685156

每经头条

每经头条

每经热评

每经热评

川公网安备 51019002002025号

川公网安备 51019002002025号