华尔街重量级大佬:与1987年闪崩相比 当下美股恐慌过头了

当前美股的大跌,在两位华尔街重量级分析师看来,不论是从市场动量还是从影响广度来说,本轮调整背后有太多的市场状况与当年不同。低利率环境仍然在持续支撑市场,如此“自己吓自己”未免有些操之过急。

新任美联储主席鲍威尔履新的第一天(2月5日),美股市场经历了“黑色星期一”的股市恐慌并波及亚太股市,投资者“哀号遍野”。

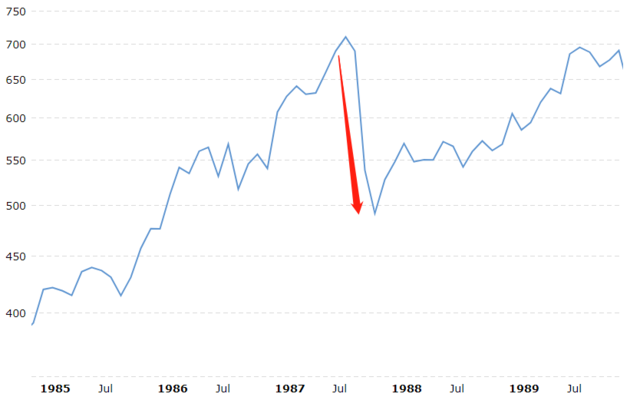

这不禁令人联想到三十年前的另一个星期一,在格林斯潘入主美联储后不到两个月的1987年10月19日(“黑色星期一”的说法由来),美国股市当时亦遭遇闪崩,道指大跌23%,标普500指数亦闪崩逾20%。

然而在两位华尔街上的重量级分析师看来,此“黑一”并非彼“黑一”,两者之间这些令人浮想联翩的共同点也就止步于此了。

高盛首席美股分析师David Kostin,以及文艺复兴对冲基金的美股技术分析师Jeff deGraaf,在他们2月5日当天的最新报告中不约而同地表示,不论是从市场动量还是从影响广度来说,本轮调整背后有太多的市场状况与1987年时不同。

高盛:不要“一朝被蛇咬十年怕井绳”

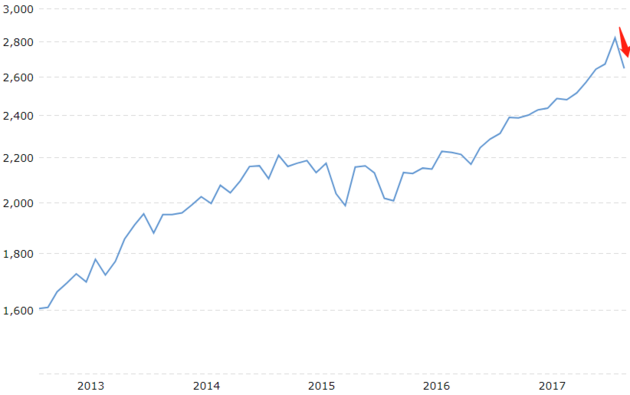

Kostin指出,过去两年中,标普500指数累计上涨50%,光是上个月(2018年1月)就上涨了5.6%,所以上周末如同前奏般的回调(为自2016年1月以来最大单周跌幅),令很多习惯了在美股大牛市中上涨绵绵不休的投资者有些错愕,对通胀复苏利率上行的担忧似乎引发了本周一的“夺门而逃”。

然而Kostin强调,将当下调整与1987年闪崩作比的人们,忘记了当下牛市得以延续背后的核心因素:各大上市公司强劲的业绩披露,及其所带来的对总体经济形势的信心。

在他看来,当下的暴跌很快就会成为过眼云烟。自1950年以来,1月标普500指数涨超5%的年份出现过11次,而每一次都迎来了全年走高的牛市行情,平均年收益更是达到17%。

投资者的注意力都放在1987年的历史教训上,却忽视了其他历史阶段,看不见美国股市迎来更好前景的可能。

文艺复兴:现在就“自己吓自己”未免有些操之过急

deGraaf则指出,宽松货币政策和监管规则上的放松最终是会为下一场熊市危机“埋下种子”,但现在就“自己吓自己”未免有些操之过急。

deGraaf强调,与1987年末不同,股市势头依然强劲。标准普尔500指数一周前刚刚创下纪录新高,纽交所累计涨跌线(NYSE cumulative advance-decline line)也始终居高不下。

该指标采用的是纽交所当日上涨的股票减去下跌的股票得出的数量,并统计得出折线趋势;近期大部分股票的交易区间保持在65日均线上方,本周一的回调发生前上涨势头正劲。虽然市场对利率上行的担忧有所抬头,但金融股的股价表现却始终领跑大市。

放在近年来美股大牛市的趋势线上看,本周一更像是一次技术性回调

而在1987年10月的美国股市中,并不存在这些客观上的市场动量。当时标准普尔500指数在创下逾700点的纪录新高后,已经持续下滑了两个月,在“黑色星期一”暴跌前业已跌破50日均线。当时利率的不断攀升,使得银行金融股始终落后于大市。

1987年“黑色星期一”道指单日大跌22.61%前,标普500指数已从逾700点的历史高点下滑了近两个月,颓势早已显现。

deGraaf还指出了另一项市场压力指标——公司债的发行利差,并称近来未发现公司部门存在迫切的发债融资压力。

公司债的发行利差一般定义为票面利率与同期限无风险利率(银行间国债到期收益率)的差值,即企业债务融资相对于无风险利率所需要附加的风险报酬,并直接反映出企业的发债融资成本和债券投资者的受益,是交易双方最为关注的要点之一。

尽管10年期美国国债收益率飙升,投资者对企业债务融资的发行利差要求几乎没有发生变化,这在deGraaf看来是市场仍极具韧性的表现。

如果通胀率或者更高的市场利率对未来的经济前景造成影响,我们预计BB级债券发行利差应当迅速恶化,起码比BBB级债券要快得多,但这种情况并没有发生。

在经过近期的飙升之后,10年期美国国债收益率仍低于3%;而1987年,同期国债收益率则在10%以上。低利率环境仍然在持续支撑市场,也是决定公司债发行利差尚未恶化的重要因素。

(来源:华尔街见闻 作者:张一苇)

以上内容为每经APP出于传递信息的目的进行转载,不构成任何投资建议。投资者据此操作,风险自担。

每经头条

每经头条

每经热评

每经热评

川公网安备 51019002002025号

川公网安备 51019002002025号