募投项目频现“拖延症”,理由五花八门 投资者应如何看待?

◎面对如此多的募投项目延期甚至终止,投资者不禁要问:这些项目为何如此“不靠谱”?我们又该如何看待相关的企业?

每经记者 陈晴 每经编辑 董兴生

在资本市场的大潮中,募投项目如同航行的船只,承载着企业的希望与投资者的期待。然而,近年来,不少募投项目却患上了“拖延症”,一拖再拖,甚至无疾而终。

根据Wind数据统计,截至3月28日,今年已经有百余家公司公告募投项目延期或终止。

这些项目涉及的行业广泛,从传统的农林牧渔到新能源、新材料等新兴领域均有涉及。企业给出的原因也五花八门,除市场客观因素影响外,还包括“尚未找到合适的办公场所以及研发人员招聘不及预期”“项目验收工程、设备采购及安装调试的周期较长”等。

面对如此多的募投项目延期甚至终止,投资者不禁要问:这些项目为何如此“不靠谱”?我们又该如何看待相关的企业?

市场变迁下的募投之困

最初募资之时,企业往往看起来很迫切。

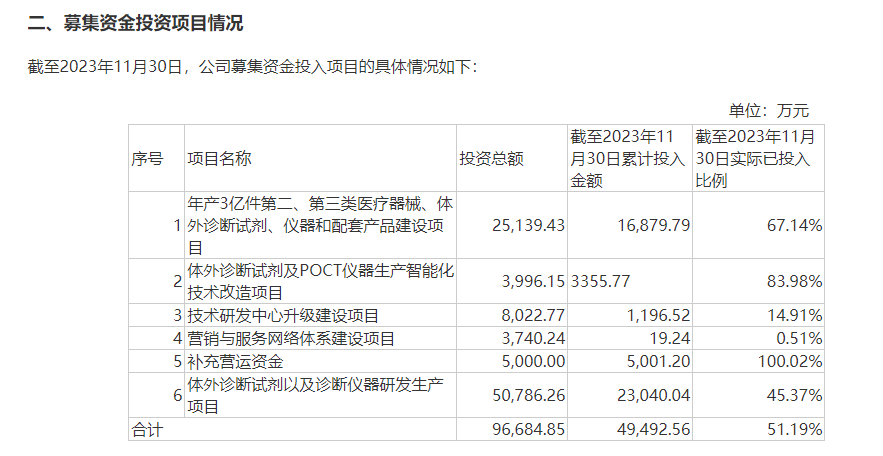

以安旭生物为例,这家于2021年登陆科创板的企业,在上市之初规划了5个看似前景光明的募投项目。其中,营销与服务网络体系建设项目被寄予厚望,声称:“迫切需要建设全球营销中心,并通过信息化系统建设,进一步提升营销、仓储及物流能力。”

然而,时过境迁,除补流项目外,安旭生物其余4个项目全线延期至2024年11月。此外,公司使用超募资金5.08亿元投资的体外诊断试剂以及诊断仪器研发生产项目,也将延期至2025年1月。

图片来源:公告截图

值得一提的是,那个曾经非常“迫切”的营销与服务网络体系建设项目建设进度最慢,至2023年11月末进度仅为0.51%。

不仅是安旭生物,还有的企业募投项目一延再延。例如世华科技的“功能性材料扩产及升级项目”,原计划于2020年8月达到预定可使用状态。但到了2021年10月份,公司宣布延期至2024年2月。

时至今年2月,世华科技(688093.SH,股价13.89元,市值36.48亿元)再次宣布将“功能性材料扩产及升级项目”的建设期延期至2025年6月。对于延期的原因,世华科技在公告中称:“项目投资规模较大、公司投产节奏及产品结构调整、进口产线定制周期较长、市场环境变化等因素影响。”

与募投项目延期相比,更引市场关注的是企业直接宣布募投项目终止。今年2月1日,养殖行业龙头企业温氏股份(300498.SZ,股价19元,市值1263.89亿元)发布《关于终止部分募集资金投资项目的公告》称,董事会决定终止两个养殖项目的建设。对于终止上述募投项目的原因,公司在公告中称“主要是受市场环境变化影响”。

公告显示,温氏股份于2021年3月29日向不特定对象发行9297万张可转换公司债券,发行总额92.97亿元,扣除承销及保荐费用后实际收到的金额为92.27亿元。截至2023年12月31日,温氏股份累计已有15个募集资金投资项目终止,累计投入募集资金金额达5.26亿元。

为何有这么多募投项目延期甚至终止?香颂资本董事沈萌近日接受《每日经济新闻》记者微信采访时分析,一方面是因为市场环境较差,需求减弱;另一方面,部分企业上市时募资仍以扩大产能为目标,但产能过剩的现实会导致部分募投项目本身不具合理性。

资深投行人士王骥跃接受记者采访时表示,在A股市场,企业融资需要同时公布募投项目,但融资审核时间具有不确定性,即便是再融资,从启动到成功发行,一年以上都是常态,甚至两年或更久。但对企业来说,行业通常具有周期性,很多行业的发展和商机也可能是不确定的。这就导致了很多企业在融资成功时,原本看似合理的募投项目已经变得不再合时宜或者已经过时。“今天觉得可以投入的项目,过三年也许就已经产能过剩了。”

王骥跃还提到企业为了获得融资而随意杜撰募投项目的现象。他表示,在周期底部想要通过融资来储备现金,是政策不允许的,这就导致有些企业不惜杜撰项目以获得融资。

投资者需加强理性判断

在资本市场的棋局中,每一步融资、每一个募投项目都关乎企业的命运。如果企业从一开始就杜撰项目,并导致募投项目延期甚至终止,投资者该如何防范?

相关问题已经引起监管部门的重视。据记者不完全统计,今年以来,沪深两市再融资市场已有十余单项目终止。

其中,协鑫能科(002015.SZ,股价10.51元,市值170.61亿元)、共达电声(002655.SZ,股价11.11元,市值40.63亿元)2家深交所主板上市公司再融资过会后被终止。自注册制实施至今,通过交易所审核后在注册阶段终止的再融资项目十分罕见。

还有企业的再融资项目因“被否”而终止。2023年3月,根据合兴股份规划,公司拟发行可转债募资总额不超过6.10亿元(含6.10亿元),扣除发行费用后的募集资金净额将投向新能源汽车电子零部件生产基地建设项目。

而在上交所此前的问询中,就曾提到合兴股份前次部分募投项目未达预期效益的情况下,实施本次募投项目的必要性、合理性。

上交所上市审核委员会指出,合兴股份(605005.SH,股价16.89元,市值67.73亿元)未能充分说明消费类电子产品毛利率高于可比公司和存货大幅增长的合理性,不符合《上市公司证券发行注册管理办法》第三十八条的规定。今年1月底,公司上述再融资方案被否。

多位专业人士认为,当前再融资的审核趋严,也与市场有关。王骥跃认为,近期再融资的审核确实有趋严迹象。“去年下半年和今年年初,市场行情不振,企业进行再融资成本就高了很多;加上有些公司股价跌破IPO发行价,不符合再融资新规要求。”

沈萌也表示,在监管机构看来,可能认为企业不断融资打击了投资者的积极性,导致市场行情缺少足够的信心支撑,所以采取措施调控上市和再融资的速度与规模。

经济学者盘和林则分析说,当前再融资监管的重点方向是信息披露的质量,包括信息披露的真实性、准确性,信息传递信号的有效性,让投资人依据可靠信披做出合理投资决策,在信息披露和投资人之间建立互信生态。

监管部门出手只是解决问题的一方面,在专业人士看来,投资者也要理性看待企业的再融资和募投项目。王骥跃表示,无论是IPO还是再融资,钱融到手以后变更项目都是非常普遍的行为。“如果非要企业按照募投项目去做,那反而是要求上市公司刻舟求剑。”

王骥跃认为,对投资者来说,更重要的是选择靠谱的上市公司进行投资。“对上市公司的投资,本质上是去投公司,是相信管理层能够做好公司,相信公司有竞争力,那就应该充分发挥上市公司的主观能动性,充分相信上市公司的投资决策,给管理层必要的投资自主权,并监督上市公司和管理层不要去做损害上市公司和投资者利益的事情。”

封面图片来源:每日经济新闻 刘国梅 摄

原标题: 募投项目频现“拖延症” 投资者的钱烧去哪里了?

每经头条

每经头条

每经热评

每经热评

川公网安备 51019002002025号

川公网安备 51019002002025号