中国银行、建设银行、工商银行、农业银行、交通银行、邮储银行,集体调整!

临近年末,市民投资储蓄需求增加,但市场上中长期存款产品减少。工、农等六大国有银行五年期大额存单不显示,三年期利率降至1.5%至1.75%,部分中小银行也调整存款业务。专家称,这是银行应对净息差下行的选择,否则可能面临亏损风险。此举或为贷款利率调整打开空间,引导资金流向资本市场,可能促使资金“搬家”,对直接融资市场发展有积极影响。

每经编辑 杜宇

近期,临近年末,市民们的投资储蓄需求增加,但是部分市民发现,市场上的中长期存款产品有所减少。这是怎么回事?

图片来源:视觉中国-VCG211390665395

图片来源:视觉中国-VCG211390665395

最近,家住北京朝阳的万女士拿到年终奖,计划配置5年期大额存单,但是查询多家银行也没有选到合适产品。

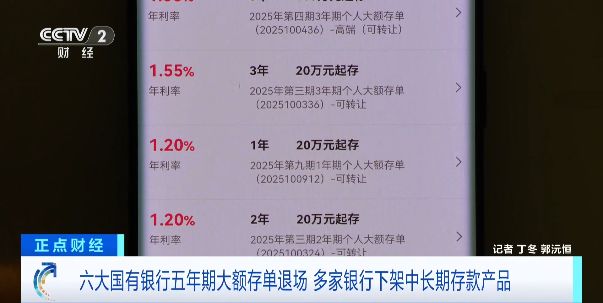

据央视财经,记者查询工、农、中、建、交、邮储六大国有银行的App发现,五年期大额存单已不显示,三年期相关产品的利率普遍降到1.5%至1.75%。

此外,部分中小银行也开始密集调整存款业务。梅州客商银行近期公告已下架五年期定期存款产品,亿联银行等机构App也已不显示五年期大额存单。

据金融时报,回溯来看,5年期大额存单的退出并非突然之举。以中国银行为例,今年5月20日,中国银行曾在官网公开发布了《关于发售2025年第一期个人大额存单的公告》,包括1个月、3个月、6个月、1年、2年、3年、5年共计七个期限。其中,3年期、5年期大额存单产品利率分别为1.55%、1.6%,但明确标注“仅面向特定客户发售”。而如今记者查询发现,目前中国银行在售的产品列表中,已没有5年期大额存单产品,只能在转让列表中找到少量的5年期产品。

此外,长期限存款产品的“退潮”不仅出现在全国性银行之中,地方性商业银行以及民营银行也逐渐加入其中。

上海金融与发展实验室主任 曾刚:是应对当前银行净息差持续下行挑战的一个必然选择。银行贷款利率持续下行,导致过去几年银行资产端的收益率大幅缩水,如果银行不主动去砍掉一些高息的长期产品,可能会面临比较严重的利差损耗甚至亏损的风险。从长期来看,这是不利于银行机构长期稳健经营,存在潜在的系统性风险。

曾刚表示,这意味着银行在未来的时间,盈利预期的确定性会增强,对这种估值修复提供了最基本面的支撑,特别是有一些具有低成本负债优势的大型银行,以及高股息率的银行股,可能会更受到长线资金的青睐。

某资深银行业分析人士在接受《每日经济新闻》记者采访时指出,这正是银行息差压力向负债端产品策略传导的清晰信号,其影响不仅关乎银行自身的成本控制,更可能为后续贷款利率调整打开空间,并引导资金流向资本市场。

分析人士认为,存款利率降低会削弱其吸引力,可能促使一部分寻求更高回报的资金从银行体系流出,转向股票、债券、基金等资本市场,为市场带来增量资金。这种“存款搬家”效应如果形成趋势,将对直接融资市场的发展产生积极影响。

每日经济新闻综合央视财经、金融时报、每日经济新闻

封面图片来源:视觉中国

每经头条

每经头条

每经热评

每经热评

川公网安备 51019002002025号

川公网安备 51019002002025号